初级会计师《经济法基础》重要考点:其他4项所得

考点:利息、股息、红利所得(★★)

(一)基本规定

1. 征税范围

(1)利息、股息、红利所得,是指个人拥有债权、股权而取得的利息、股息、红利所得。

(2)免税的利息

①国债和国家发行的金融债券利息免税;

②储蓄存款利息所得暂免征收个人所得税。

(3)房屋买受人在未办理房屋产权证的情况下,按照与房地产公司约定条件(如对房屋的占有、使用、收益和处分权进行限制)在一定时期后无条件退房而取得的补偿款,应按照“利息、股息、红利所得”项目缴纳个人所得税,税款由支付补偿款的房地产公司代扣代缴。(2020年新增)

2. 税率:20%

3. 按次计算,以支付利息、股息、红利时取得的收入为一次

4. 应纳税额=应纳税所得额×20%

=每次收入额×20%

【提示】每次收入额就是应纳税所得额,没有任何扣除。

【案例】张某2019年11月份从甲公司(未上市)取得红利5000元,为此支付交通费50元、银行手续费1元。

【解析】(1)应按“利息、股息、红利所得”征税;(2)每次收入额即为应纳税所得额,不得减除任何支出、费用;(3)应纳个人所得税=5000×20%=1000(元)。

(二)个人持有从公开发行和转让市场取得的上市公司股票而取得的股息红利

考点:财产租赁所得(★★)

1. 征税范围

(1)财产租赁所得,是指个人出租不动产、机器设备、车船以及其他财产取得的所得。

(2)个人取得的房屋转租收入,属于财产租赁所得的征税范围。

2. 税率

(1)一般情况下为20%;

(2)个人出租住房取得的所得暂减按10%的税率征收个人所得税。

3. 财产租赁所得,以一个月内取得的收入为一次。

4. 应纳税所得额

(1)每次(月)收入≤4000元:

应纳税所得额=每次(月)收入额-财产租赁过程中缴纳的税费-由纳税人负担的租赁财产实际开支的修缮费用(800元为限)-800元

(2)每次(月)收入>4000元:

应纳税所得额=[每次(月)收入额-财产租赁过程中缴纳的税费-由纳税人负担的租赁财产实际开支的修缮费用(800元为限)]×(1-20%)

【提示】个人出租房屋的个人所得税应税收入不含增值税,计算房屋出租所得可扣除的税费不包括本次出租缴纳的增值税。

5. 应纳税额=应纳税所得额×20%(或者10%)

考点:财产转让所得(★★)

(一)征税范围

1. 征税范围

(1)财产转让所得,是指个人转让有价证券、股权、合伙企业中的财产份额、不动产、机器设备、车船以及其他财产取得的所得。

(2)个人以非货币性资产投资,属于个人转让非货币性资产和投资同时发生。对个人转让非货币性资产的所得,应按照“财产转让所得”,依法计算缴纳个人所得税。

(3)个人通过招标、竞拍或其他方式购置债权以后,通过相关司法或行政程序主张债权而取得的所得,应按照“财产转让所得”缴纳个人所得税。

(4)个人通过网络收购玩家的虚拟货币,加价后向他人出售取得的收入,属于个人所得税应税所得,应按照“财产转让所得”计算缴纳个人所得税。

2. 税率:20%

3. 按次计算。

4. 应纳税额=应纳税所得额×20%

=(收入总额-财产原值-合理费用)×20%

【提示】“收入总额”应不含增值税。

(二)个人转让房屋

1. 对个人转让自用达5年以上并且是家庭唯一生活用房取得的所得,暂免征收个人所得税。

2. 个人转让房屋的个人所得税应税收入不含增值税,其取得房屋时所支付价款中包含的增值税计入财产原值,计算转让所得时可扣除的税费不包括本次转让缴纳的增值税。

【案例】李某转让一处临街商铺(原值为200万元),取得不含增值税的转让收入450万元,支付可以税前扣除的各项合理税费合计5万元(均取得合法票据)。已知个人所得税税率为20%。

【解析】李某出售该商铺应纳个人所得税=(450-200-5)×20%=49(万元)。

(三)个人股权转让所得

1. 上市公司股票(非限售股)

个人在上海、深圳证券交易所转让从上市公司公开发行和转让市场取得的股票,转让所得暂不征收个人所得税。

【提示】对个人转让新三板挂牌公司原始股取得的所得,按照“财产转让所得”适用20%的比例税率征收个人所得税;对个人转让全国中小企业股份转让系统挂牌公司非原始股取得的所得,暂免征收个人所得税。(2020年新增)

2. 非上市公司股权

个人将投资于在中国境内成立的企业或组织(不包括个人独资企业和合伙企业)的股权或股份,转让给其他个人或法人的行为,按照“财产转让所得”,依法计算缴纳个人所得税。

1. 征税范围

(1)偶然所得,是指个人得奖、中奖、中彩以及其他偶然性质的所得。

(2)个人为单位或他人提供担保获得收入,按照“偶然所得”项目计算缴纳个人所得税。

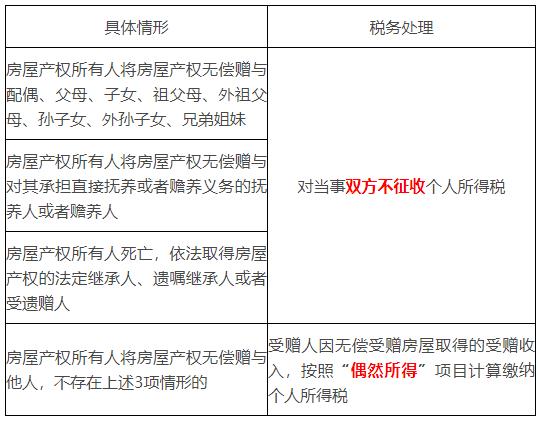

(3)房屋产权所有人将房屋产权无偿赠与他人

(5)企业在销售商品(产品)和提供服务过程中向个人赠送礼品,属于下列情形之一的,不征收个人所得税:

①企业通过价格折扣、折让方式向个人销售商品(产品)和提供服务;

②企业在向个人销售商品(产品)和提供服务的同时给予赠品(如通信企业对个人购买手机赠送话费、入网费,或者购话费赠手机等);

③企业对累积消费达到一定额度的个人按消费积分反馈礼品。

(6)企业对累积消费达到一定额度的顾客,给予额外抽奖机会,个人的获奖所得,按照“偶然所得”项目,全额缴纳个人所得税。

2. 免税的偶然所得

(1)个人取得单张有奖发票奖金所得不超过800元的(含800元),暂免征收个人所得税;超过800元的,应全额按照“偶然所得”项目征收个人所得税。

(2)对个人购买福利彩票、体育彩票,一次中奖收入在1万元以下的(含1万元)暂免征收个人所得税;超过1万元的,全额征收个人所得税。

(3)个人举报、协查各种违法、犯罪行为而获得的奖金,暂免征收个人所得税。

3. 按次计算,以每次取得该项收入为一次。

4. 应纳税额=应纳税所得额×20%

=每次收入额×20%

【提示】每次收入额就是应纳税所得额,除另有规定外,没有扣除。

课程推荐

- 初级会计职称特色班

- 初级会计职称精品班

- 初级会计职称实验班

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

| 特色班 | 班次特色 |

290元/一门 580元/两门 |

购买 |

- 初级会计职称机考模拟系统综合版

您现在的位置:

您现在的位置: